Блог им. Smart-Value |О важности международной диверсификации портфеля

- 12 июля 2018, 21:23

- |

Инвестиции в Китай помогают нам избежать серьезного риска. Занимаясь инвестированием, вы возможно даже не знаете, что берете на себя этот риск, но он влияет на вас.

Если это так, то вы не одиноки. Многие инвесторы предпочитают инвестировать в свою страну. Россияне – в российские акции, европейцы – в европейские. Американцам в этом отношении в последние годы везло, такой подход позволил неплохо заработать. Но я уверен, что ситуация изменится, и последующие годы возьмут своё.

Поэтому я призываю вас обратить внимание на важность международной диверсификации ваших инвестиций. Не держаться только за одну или даже две страны. У канадцев и австралийцев в среднем около 60% вложений относятся к акциям их родины, хотя эти страны занимают лишь малую долю международного рынка. Но даже на крупнейшем рынке, на американском, инвестиции калифорнийцев наполнены технологическими компаниями, жителей северо-востока – банками и финансовыми компаниями. Жители южных штатов слишком много инвестируют в нефть и энергетику.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. Smart-Value |Привлекательность Японии и модельный портфель Smart Value в мае

- 10 июня 2018, 21:06

- |

Японское правительство продолжает следовать своим безумным планам:

- Удерживать доходность долгосрочных облигаций около нуля.

- Активно скупать акции через ETF фонды. (Оно уже владеет 3/4 японского рынка ETF.)

Это создает невероятную поддержку рынку акций. Представляю, что было бы на популярном американском рынке, если бы вы могли заимствовать деньги под 0% и при этом знали бы, что правительство скупает акции. 30 голубых фишек, входящих в индекс Dow Jones Industrial Average стоили бы сегодня значительно дороже.

Но если вы посмотрите на японский индекс TOPIX Core 30, который состоит из японских голубых фишек, то обнаружите, что его стоимостные коэффициенты сегодня очень низкие. Форвардный P/E равен всего 11.

Это действительно очень скромные значения, каких в Японии не было уже очень давно. В сравнении с другими развитыми странами они тоже выглядят очень привлекательно.

Но даже эти коэффициенты не раскрывают историю целиком. Дело в том, что при процентной ставке около нуля справедливая стоимость акций будет намного выше. Почему? Компании могут привлекать практически бесплатные деньги и зарабатывать на них. А частные инвесторы мучаются в поиске доходности хоть немного выше нуля.

( Читать дальше )

Блог им. Smart-Value |Акции США: Мы еще не видели настоящего роста

- 10 июня 2018, 20:43

- |

Будьте добры, посмотрите на график.

Это индекс Nasdaq Composite за последние 9 лет.

Скажите мне, где тут обвал? А где серьезная коррекция?

Индекс вырос менее чем с 2000 до более 7000. Неплохо, правда?

Вы можете подумать, что подобный рост привлечет массу интереса. Вы можете подумать, что тысячи инвесторов после такого роста вдруг почувствуют себя гениями и начнут вливать все больше денег в акции. Вы можете даже подумать, что после такого роста на рынке наблюдается настоящая мания, подобно тому, что мы видели в биткоине. Но нет, ничего этого не происходит.

Текущий рост можно назвать максимально лишенным доверия за всю историю. Никто не поет ему хвалебные песни. Все ожидают, что завтра он закончится. И, конечно, он может. Но я не думаю, что будет.

Две важные вещи подсказывают мне, что мы еще не видели настоящего роста, и что потенциал по-прежнему остается огромным.

( Читать дальше )

Блог им. Smart-Value |Корейские гиганты сулят трехкратную прибыль

- 07 июня 2018, 21:46

- |

Миллиардер Пол Сингер «захватил» корабль военно-морского флота Аргентины.

Без шуток.

Аргентинское правительство не платило инвесторам по выпущенным им облигациям. Сингер был одним из этих кредиторов. Он сделал все, что мог. С 2005 по 2008 годы он выиграл несколько судебных разбирательств против Аргентины. Но они все равно не платили.

Тогда в 2012 году Сингер начал отслеживать передвижения ARA Libertad, аргентинского учебного парусного судна.

Как только оно вошло в подходящий порт, Сингер стал действовать. Корабль пришвартовался в Гане, и Сингер получил предписание правительства Ганы на задержание корабля.

Это был дерзкий, но эффективный ход со стороны Сингера и управляемого им хедж-фонда Elliott Management. Аргентина по-прежнему не уступала, но вмешался федеральный апелляционный суд США, и снова начались тяжбы. В итоге Аргентина выплатила Сингеру $2.4 млрд по принадлежащим ему облигациям, по которым в 2001 году был объявлен дефолт.

( Читать дальше )

Блог им. Smart-Value |Лучшая возможность десятилетия

- 07 июня 2018, 21:25

- |

Когда такое случается, я знаю, что заработаю много денег.

Оно происходит нечасто. Но прямо сейчас у нас есть одна такая возможность.

Представьте, что вы бы вложили в американский рынок в 2009 году. Ваш капитал мог бы вырасти более чем в 4 раза.

Те дни уже позади, но чему нас учит эта возможность? Что такого случилось, что позволило увеличить капитал более чем в 4 раза? И может ли такое повториться сегодня?

Два кусочка мозаики объединились, чтобы принести такую доходность:

- Редкая возможность, одна на десятилетие.

- Отсутствие других покупателей. Отсутствие конкуренции.

Когда я вижу, что эти два события встречаются вместе, то я понимаю, что это возможность заработать много денег.

То же самое произошло, например, с золотом в 2002 году. После многих лет затяжного падения никто даже думать не хотел о покупке золота. Это была невероятная возможность и полное отсутствие конкуренции.

( Читать дальше )

Блог им. Smart-Value |Модельный портфель Smart Value в апреле

- 19 мая 2018, 14:38

- |

Инвесторы глядят на акции с пессимизмом, а между тем вернулся растущий тренд.

Вы знаете, что делать. Покупать! Игнорируйте СМИ и отправляйтесь делать деньги.

В прошлом месяце мы с вами обсудили, что коррекции – это нормально. И хотя мощный рост пока не вернулся на рынки, вероятность этого весьма велика.

В ходе последней коррекции позиции нашего модельного портфеля снизились в цене, некоторые довольно значительно. Но ряд наших главных идей по-прежнему показывают положительную доходность с начала года.

Технологический фонд США с тикером ROM вырос на 11% в 2018 году. Это наш любимый вариант инвестировать в финальную мощную волну роста американских акций.

Также в этом году мы получили 11% прибыли в SPDR Gold Shares Fund (NYSE: GLD), 7% в iShares MSCI Singapore Fund (NYSE: EWS) и 5% в CAF.

Я ожидаю, что эти фонды продолжат расти по мере того, как рынки вернутся к новым максимумам.

Но не все наши позиции растут. Одна из любимых акций – компания Кооса Беккера упала на 9.5% с начала года. Но я думаю, что это создает отличную возможность, поскольку ситуация с этой компанией уникальна. Она позволяет купить акции Tencent с 34% скидкой и плюс к этому получить еще десятки технологических компаний с экосистемами по всему миру бесплатно.

( Читать дальше )

Блог им. Smart-Value |Новый план инвестирования на ближайшие 7 лет и модельный портфель Smart Value в марте

- 27 марта 2018, 22:06

- |

Нельзя не согласиться, что рынки США сегодня не предлагают широкое изобилие для перспективных инвестиций. Скорее, верно обратное. Американский рынок акций растет уже на протяжении девяти лет подряд (если считать с учетом дивидендов), и это… не самый выгодный момент для долгосрочных вложений.

Вы можете удивиться, но акции США, возможно, принесут инвесторам нулевой или даже отрицательный доход на протяжении следующих 10 лет или даже более.

Давайте рассмотрим, как такое возможно.

Как я уже сказал, американский рынок растет уже 9 лет подряд. За последние 100 лет такое случалось лишь однажды. Это было в 1990-е и закончилось плохо – лопнул пузырь доткомов. Индекс NasdaqCompositeупал на 80%. Если бы вы купили на пике бума, то понадобилось бы 14 лет, чтобы просто выйти в ноль.

Похожий период – 8 лет роста рынка подряд – наблюдался во времена «ревущих двадцатых», после чего наступила Великая депрессия. Рынок акций падал в 9 из 13 последующих лет. Если бы вы вложили на пике 1929, то в ноль бы вышли лишь в 1946 году.

( Читать дальше )

Блог им. Smart-Value |Доходность портфеля Smart Value за 2017 год

- 14 февраля 2018, 22:25

- |

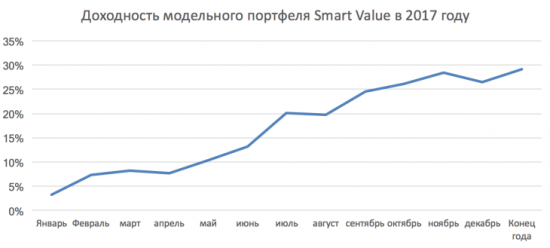

Наш модельный портфель закончил 2017 год с превосходными результатами. Сегодня мы посчитаем их детальнее.

Напомню, что инвестирование по стратегии Smart Value – это вложение в международные ETF и акции на американской бирже. Каждый инвестор вносит деньги на свой счет выбранного лицензированного брокера. Мы не вкладываем в сомнительные инструменты, вам не нужно никому передавать свои деньги, все инвестиции совершаются вами на вашем счете и под вашим полным контролем.

Давайте теперь вспомним, как менялась доходность модельного портфеля с начала года. Это те подсчеты, которые я делал каждый месяц при разборе портфеля.

Общая доходность с начала 2017 года составляет 29.19%.

Это превосходный результат! Почти 30% за год. (Для ориентира, среднегодовая доходность Уоррена Баффета с 1965 года составляет 20.8%) Полноценный открытый учет мы ведем с 2016 года, когда наш модельный портфель показал результат 20.76%.

( Читать дальше )

Блог им. Smart-Value |Модельный портфель Smart Value в сентябре

- 03 октября 2017, 02:14

- |

Из 22 позиций модельного портфеля 20 выросли с нашего предыдущего разбора. Это, друзья, и есть повсеместный рост.

Постоянные читатели знакомы с моей идеей финальной стадии роста фондовых рынков. Это последний мощный рывок перед неизбежным обвалом. И именно в этот момент мы можем получить максимальную прибыль.

В такие времена (как во время бума доткомов в 1999 году) инвесторы теряют осторожность. Они чрезмерно увлекаются и воодушевляются и в результате толкают цены выше, чем можно было представить. На рынках начинается эйфория.

Важно, что сейчас до этого еще не дошло. Согласно исследования Bank of America Merrill Lynch среди управляющих фондами, инвесторы настроены пессимистично по отношению к росту акций. Это исследование опрашивает институциональных инвесторов, которые управляют в общей сложности половиной триллиона долларов. Оказывается, акции США сейчас занимают минимальную долю в их портфелях за всё последнее десятилетие.

На пике рынка инвесторы почти всегда вкладывают чрезмерно много. Вспомним последний бум – недвижимость в 2006 году. На пике все были риелторами и инвесторами в недвижимость. Потом, ко времени дна 2011 года все вышли и практически никто не интересовался недвижимостью.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс